こんにちは。

突然ですが、みなさんは家計簿をつけていますか?

医師として働いていると、(病院によりけりではありますが)家計の管理をする暇ってなかなかないですよね。

しかし、家計管理をしなければ、外食に行ったり医学書を購入したりと、気が付かない間に色々な出費が積み重なって全然貯金できていない!という事態に陥りがちです。

僕は、3年くらい前から家計簿アプリのマネーフォワードを使っています。

今日は、忙しい共働き夫婦におすすめのマネーフォワードの使い方についてご紹介します。

それはズバリ、「マネーフォワード有料版の夫婦共有」です。

家計簿アプリを夫婦で共有するまでの経緯

僕は、3年前くらいから、個人でマネーフォワード(無料版)を使用していました。

もともと、小学生の時に親から小遣い帳を渡されても、だいたい5月の中旬くらいには挫折していたレベルで家計管理は苦手でした。

社会人になってからも、給料が入っては家具や医学書を見境なく買いあさり、同期と飲み歩く生活をしていました。

そうです。典型的な、お金貯まらないタイプの研修医でした。。。

転機となったのは結婚と第一子の誕生。

将来のことを考えたら、お金って大事だなーと思い、お金の勉強や資産形成をはじめました。

そこで、2021年3月からマネーフォワードの有料版を利用開始して、夫婦で共有してみました。

これが、思った以上に夫婦での資産形成に大きな影響があったんです。

マネーフォワードを夫婦で使ってよかったこと

自動で家計簿が作られていく

マネーフォワードの最大のメリットは、クレジットカードを登録しておけば、支払い内容がすべて自動的に記載されていくことです。

Excelなどで自分で管理するのに比べて、とてつもなく手間が省けます。

もともとズボラな性格なので、Excelで管理しようと思ったこともありませんが・・・笑

家賃、水道代などの固定費から普段の買い物まで、クレジットカードで払うだけでOK。

収入・支出の内容の分類も自動的に行われるので、とっても便利です。

おちば

おちばもしも分類のしかたが間違っていたとしても、一度訂正するだけで、その後の分類に反映されます。

総資産が「みえる」

いわば、病気が「みえる」ならぬ、資産が「みえる」。 笑

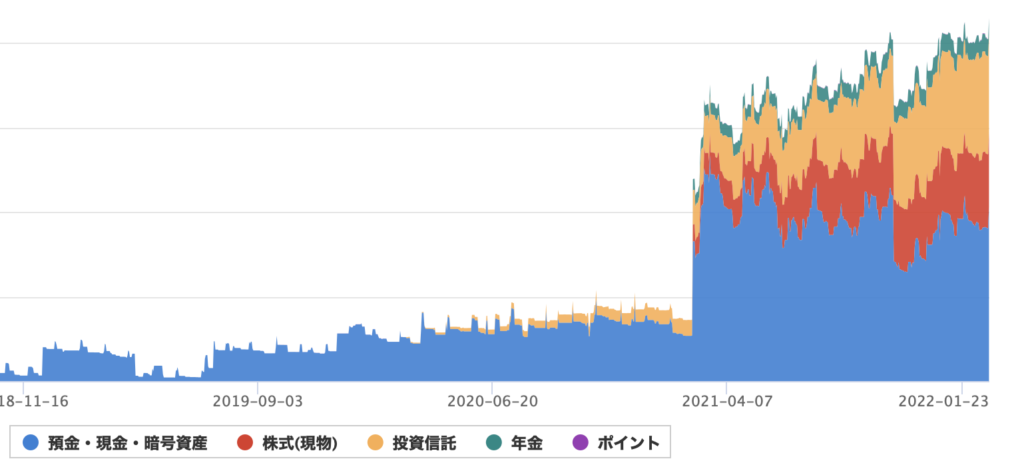

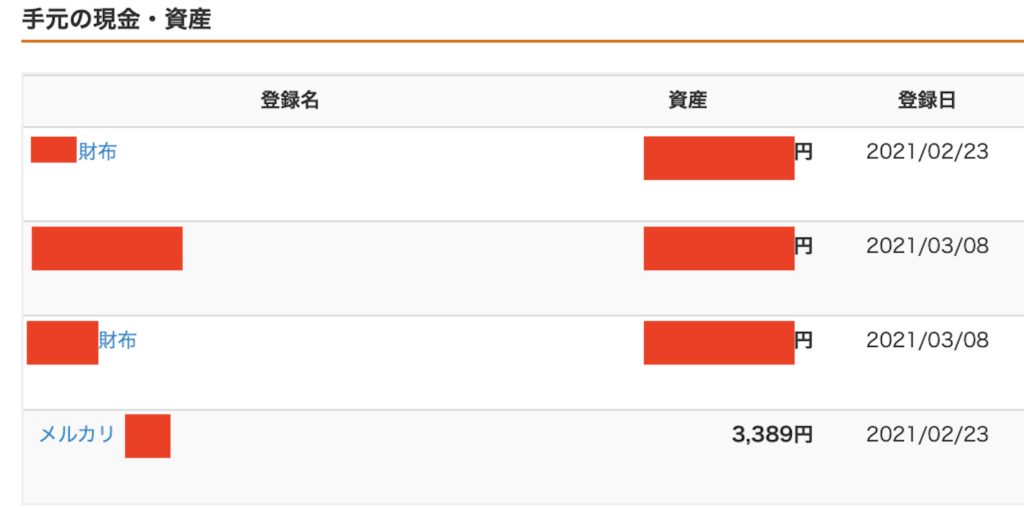

こんな感じでパッと見ることができます。

資産の推移についても、チェックすることができます。

2021年3月に急に資産が増えているのは、家計を共有したからですよ。笑

少しづつ資産が増えていくと、それだけで嬉しくなりますよね。

毎日総資産を眺めるだけでも、資産を増やす効果があったりするという噂も。笑↓

・・・ほんまかな?とも思いますが。

まあFIRE(経済的自立)を目指すにせよ、目指さないにせよ、資産の管理は大切です。

資産が少しづつ増えるのを見ると、仕事を頑張ったり、お金の勉強をするモチベーションにもなるのでおすすめです^^

積み立てNISA,idecoの推移も見やすい

僕は、積み立てNISA,idecoに加え、米国ETFなどの投資をしています。

ときどきそれらの運用成績を見たいと思った時に、別々のサイトにログインして確認する必要がありました。

「長期投資のコツは放っておくこと」とは言うけど、やっぱり気になっちゃいますよね。

しかし、

夫婦で家計の振り返りをするきっかけに

家計簿アプリを共有することで、夫婦で振り返り、対策をたてることができます。

ぼくたちは1ヶ月に1回、「夫婦ミーティング」なる会議をしています。

そこで、僕たちは1ヶ月の収入・支出を振り返ることにしています。

「ミーティング」とカッコよく言ってますが、お酒を片手に、家計のことや、家事育児のことなど生活について語るだけですけどね!笑

食費が設定額より高いかも?とか、子供服を買いすぎかも?など、振り返ってみると意外と発見は多いものです。

定期的にミーティングをすることで、家計の振り返りをする習慣がつくようになりました。

我が家では、話し合いを重ね、固定費を削減し、収入の30-50%は貯蓄・資産運用に回すようにすると、年400万円くらい貯めることができました。

また、おまけみたいな効果としては、夫婦ミーティングをする中で「家計管理」という共通の課題を持つことで夫婦の仲がよくなったように思います。笑

総資産がひと目で見えるようになった

自動で更新してくれるから、積み立てNISAやidecoの推移も分かる

夫婦で家計の振り返りがしやすくなった

マネーフォワードのイマイチな点

無料版は使いにくい

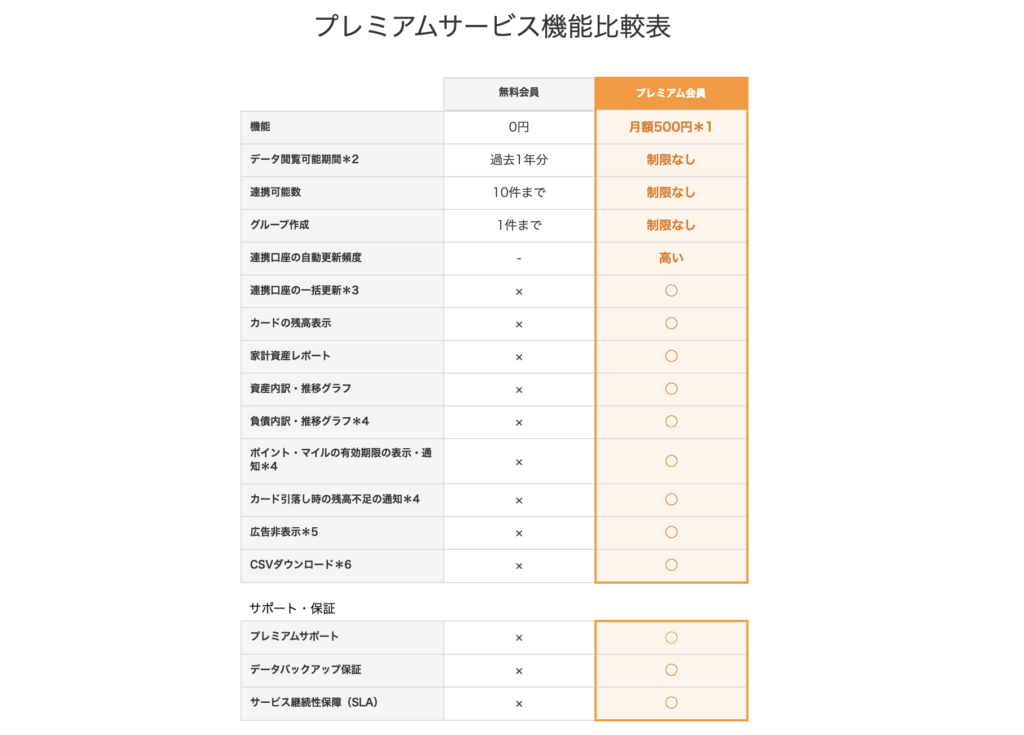

無料版を使っている人は多いですが、個人的には有料版(月額500円)のほうがおすすめ。

↑

まず、大きな違いとしては、有料版のほうが入金・出金の更新までタイムラグが少ないことが上げられます。

ぼくは、もともと無料版を使っていた頃は、3-4日くらい遅れて反映されていました。

すると、いざ振り返りをするとなったとき、どこまで総資産が反映されているのか分からないんです💦

また、銀行口座・証券口座の数(「連携可能数」)が10個までなのも、無料版の残念な点。

夫婦でアプリを共有するとなると、二人分の口座を反映させる必要があります。

積み立てNISAなど投資を始めると、証券口座など口座数は増えるので、足りなくなります。

この他にも、無料版は、

●資産の推移が1年以上前は遡れない

●資産内訳・推移が見れない

●ポイントの有効期限が表示されない

などのデメリットがあり、すこし使いにくいです。

一方、有料版は、夫婦で共有すれば、一人あたりの負担は250円/月。

当直中に買いたくなる炭酸飲料を1-2本我慢するだけで、毎月の家計管理が簡単にできると考えると、払う価値はあると思います^^

メルペイ・PayPay・楽天ペイなど一部の電子マネーは、同期できない

僕は、裁断済みの医学書を売買するためにメルカリをヘビーユーズしているので、この点は残念でした。

対策としては、自分で「メルカリ」という欄を作って、取り引きのたびに金額を打ち込んでます。

収入や支出の分類がめんどくさい

収入、支出の分類は、意外とめんどくさいです。

テンプレートで色々な項目に分かれているんですが、これが案外細かくて分かりにくい。

対策としては、

●テンプレートの分類ではなく、オリジナル分類にしてみる

のがおすすめです。

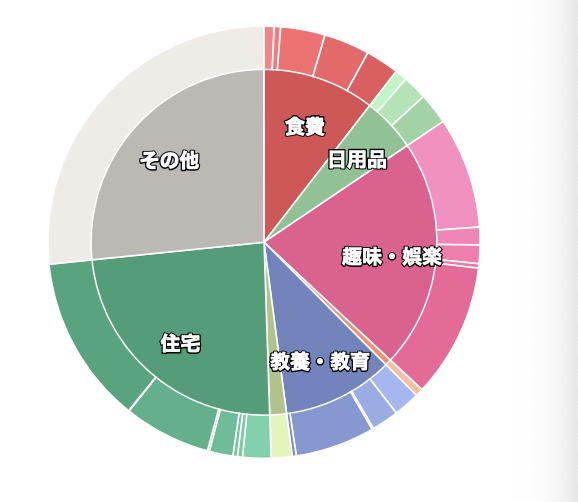

うちの家計簿は、こんな感じ。

水道光熱費や交通費、通信費がないことにお気づきでしょうか?

我が家では、サブスクなどの固定費は、全て「住宅費」に分類しています。

↓こんな感じ

自分なりにアレンジするのは、最初だけ手間ですが、振り返りしやすいのでおすすめです。

有料版でないと使いにくい

メルカリ、楽天ペイ、PayPayが自動で反映されない

収入・支出の分類がめんどくさい

まとめ

以上、

とても使いやすいアプリで、使用前後では明らかにお金に対する意識に差が生まれたように思います。

結婚されている方は、夫婦で共有してみると発見が多いと思います。

忙しい皆さんも、是非お試しください。

■おすすめの本

・本当の自由を手に入れるお金の大学

お金といえば、この本は間違いなく一番参考になります。

初心者から上級者まで、一読の価値があるベストセラーです。

■おすすめの記事

こんな風に家計簿をまとめてみると、いい振り返りになります。

FP,簿記の勉強をしてみると、お金についての考え方が変わります。

コメント